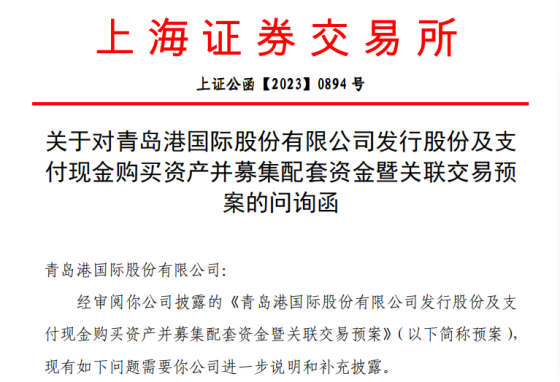

青岛港今日晚间公告称,因购买资产、募集资金收到上交所发出的问询函,要求就交易安排、标的资产质量等相关问题予以说明。

7月初,青岛港公布购买资产预案,拟通过发行股份及支付现金的方式收购日照港集团持有的油品公司100%股权、日照实华50.00%股权、日照港融100%股权和烟台港集团持有的烟台港股份67.56%股权、莱州港60.00%股权、联合管道53.88%股权、港航投资64.91%股权、运营保障公司100%股权。

不难发现,上述标的资产并非都收购100%的股权。为此,上交所要求青岛港说明:此次交易未收购部分标的100%股权的原因、合理性以及后续是否有进一步收购剩余股权的安排;除此次收购的标的外,日照港集团和烟台港集团是否还存在其他与港口业务相关的资产,后续是否存在相关收购计划;此次交易完成后公司能否对日照实华实施有效控制。

需要指出的是,在此次交易前36个月内,青岛港的实控人由青岛市国资委变更为山东省国资委。上交所追问青岛港,并要求说明此次交易是否构成重组上市。

预案显示,在本次收购的八个标的资产中,就销售净利率和资产报酬率来看,大部分标的资产的盈利能力都明显弱于青岛港。例如:烟台港股份2021年的净利润为-5870.86万元,2022年和2023年前5个月的销售净利率分别为2.06%和4.79%,总资产报酬率分别为0.72%和0.69%;港航投资2021年、2022年和2023年前5个月的销售净利率分别为19.78%、5.56%和1.75%,总资产报酬率分别为1.72%、0.03%和0.03%,均明显低于青岛港自身水平。

另外,烟台港股份在2021年末、2022年末和2023年5月末的资产负债率分别为75.17%、71.53%和71.50%,远高于青岛港。上交所要求青岛港说明:部分标的资产盈利能力较低的原因、此次交易可能对公司盈利能力造成的不利影响和具体应对措施;烟台港股份资产负债率持续较高的原因,收购烟台港股份可能对公司偿债能力造成的不利影响和具体应对措施。

1月7日,宜家中国发布关于调整门店布局的说明,宣布将关闭7家商场,并新开超10家小型门店。根据说明,在对现有顾客触点进行全面审视和评估之后,宜家中国决定自2026年2月2日起停止运营包括宜...[详细]

1月6日,证监会官网显示,超聚变数字技术股份有限公司(以下简称“超聚变”)启动上市辅导,辅导机构为中信证券股份有限公司。据上市辅导备案报告,超聚变成立于2021年9月13日,注册资本约为...[详细]

日前,由全国信息技术标准化技术委员会人工智能分委会、中国电子技术标准化研究院等主办的“2025全国信标委人工智能分委会全体会议暨标准周”活动举办。会上发布了包括“智能体互联协议首批...[详细]