深交所网站近日披露关于终止对惠科股份有限公司(简称“惠科股份”)首次公开发行股票并在创业板上市审核的决定。

深交所于2022年6月24日依法受理了惠科股份首次公开发行股票并在创业板上市的申请文件,并依法依规进行了审核。

2023年8月2日,惠科股份向深交所提交了《惠科股份有限公司关于撤回首次公开发行股票并在创业板上市申请文件的申请》,保荐人向深交所提交了《中国国际金融股份有限公司关于撤销保荐惠科股份有限公司首次公开发行股票并在创业板上市的申请》。根据《深圳证券交易所股票发行上市审核规则》第六十二条的有关规定,深交所决定终止对惠科股份首次公开发行股票并在创业板上市的审核。

惠科股份成立于2001年,主营业务为研发与制造半导体显示面板等核心显示器件及智能显示终端。

截至2022年9月30日,惠科投控持有惠科股份292,581.83万股股份,占本次发行前股本总额的50.45%,为惠科股份控股股东。王智勇通过惠科投控及深圳惠同合计控制惠科股份58.2436%的股份,并通过担任惠科投控的执行董事、深圳惠同的普通合伙人及执行事务合伙人能够实际控制惠科投控和深圳惠同的重大事项决策。报告期内王智勇始终控制惠科股份51%以上的股份,且一直担任惠科股份的董事长、总经理,并能够对惠科股份的经营方针、决策和董事及经营管理层的提名及任免等拥有重大影响。因此,王智勇为惠科股份的实际控制人。

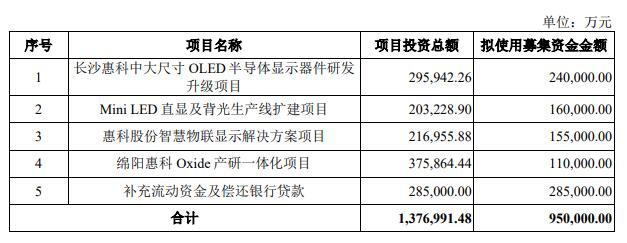

惠科股份原拟在深交所创业板发行的股票数量不低于本次发行并上市后总股本的10%(含10%),即不低于64,444.4444万股(含本数)。不涉及股东公开发售股份。本次发行可以采用超额配售选择权,采用超额配售选择权发行股票数量不超过首次公开发行股票数量的15%。惠科股份原拟募集资金950,000.00万元,分别用于长沙惠科中大尺寸OLED半导体显示器件研发升级项目、Mini LED直显及背光生产线扩建项目、惠科股份智慧物联显示解决方案项目、绵阳惠科Oxide产研一体化项目、补充流动资金及偿还银行贷款。

惠科股份的保荐机构(主承销商)是中金公司,保荐代表人是于乐、贾义真。

1月7日,宜家中国发布关于调整门店布局的说明,宣布将关闭7家商场,并新开超10家小型门店。根据说明,在对现有顾客触点进行全面审视和评估之后,宜家中国决定自2026年2月2日起停止运营包括宜...[详细]

1月6日,证监会官网显示,超聚变数字技术股份有限公司(以下简称“超聚变”)启动上市辅导,辅导机构为中信证券股份有限公司。据上市辅导备案报告,超聚变成立于2021年9月13日,注册资本约为...[详细]

日前,由全国信息技术标准化技术委员会人工智能分委会、中国电子技术标准化研究院等主办的“2025全国信标委人工智能分委会全体会议暨标准周”活动举办。会上发布了包括“智能体互联协议首批...[详细]