北交所网站昨日更新显示,北交所决定终止对珠海天威新材料股份有限公司(以下简称“天威新材”)公开发行股票并在北京证券交易所上市审核。

北交所于2023年12月29日受理了天威新材提交的公开发行相关申请文件,并按照规定进行了审核。2025年3月26日,天威新材向北交所提交了《珠海天威新材料股份有限公司关于撤回向不特定合格投资者公开发行股票并在北京证券交易所上市申请文件的申请》,申请撤回申请文件。根据《北京证券交易所向不特定合格投资者公开发行股票并上市审核规则》第五十五条的有关规定,北交所决定终止天威新材公开发行股票并在北京证券交易所上市的审核。

天威新材主营业务聚焦数码喷印领域,专业从事数码喷印功能性材料及配套产品的研发、生产和销售。

截至招股说明书签署日,捷时国际持有公司42,811,807股股份,占公司股本总额的72.69%,为公司控股股东。公司实际控制人为贺良梅。贺良梅通过控制史达宝投资、天威控股、TopPrintCompanyLimited间接控制捷时国际持有天威新材72.69%的股份,通过控制史达宝投资、天威控股、天威管理、天威乐信、天威企管间接控制天威兴业持有天威新材7.02%的股份,通过控制史达宝投资、天威控股、天威管理、天威乐信间接控制天威企管持有天威新材2.60%的股份,合计控制公司82.32%的股份。同时,自2016年5月起贺良梅一直担任天威新材的董事长且公司现任董事半数以上由其控制的公司股东捷时国际提名,贺良梅可以对公司董事会决策及公司经营决策施加重大影响。贺良梅,1959年2月出生,中国香港/澳门籍,无境外永久居留权。

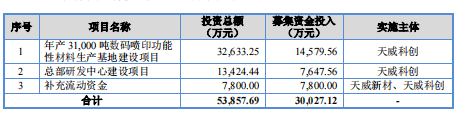

天威新材原拟在北交所公开发行股票不低于100万股且不超过1,963.16万股(未考虑本次发行的超额配售选择权)。天威新材原拟募集资金3.00亿元,拟投资于“年产31,000吨数码喷印功能性材料生产基地建设项目”“总部研发中心建设项目”及“补充流动资金”。

天威新材的保荐机构为东莞证券股份有限公司,签字保荐代表人何庆剑、袁炜。